皆様は、金利の長期サイクルについてご存じでしょうか。

「過去の事実から未来を予測して賢く生きたい。」かもナスは、時々こんな風に思うことがあります。

今回は、世界経済において最も重要な指標の一つである「金利」の動向について過去を遡ると、ある一定の周期が見えてくるというお話しです。

「何だか難しそうだな」とスルーしたい方もおられるとは思いますが、知らないよりは知っている方が、断然有利な意思決定につながる内容です。

出来るだけサラッと簡素にお伝えしますので、ぜひ最後までお付き合いの程、宜しくお願いいたします。

コンドラチェフ波動

まず、最初にコンドラチェフ波動と金利の関係についてコチラのAIによる回答をご覧ください。

小難しいので読み飛ばしていただいてもOKです!が、これからお伝えすることの信憑性に関わる内容です。

「出来るだけサラっと簡素に」ってAIに丸投げしただけの手抜きカモ

いえいえ、さにあらず。これからです!

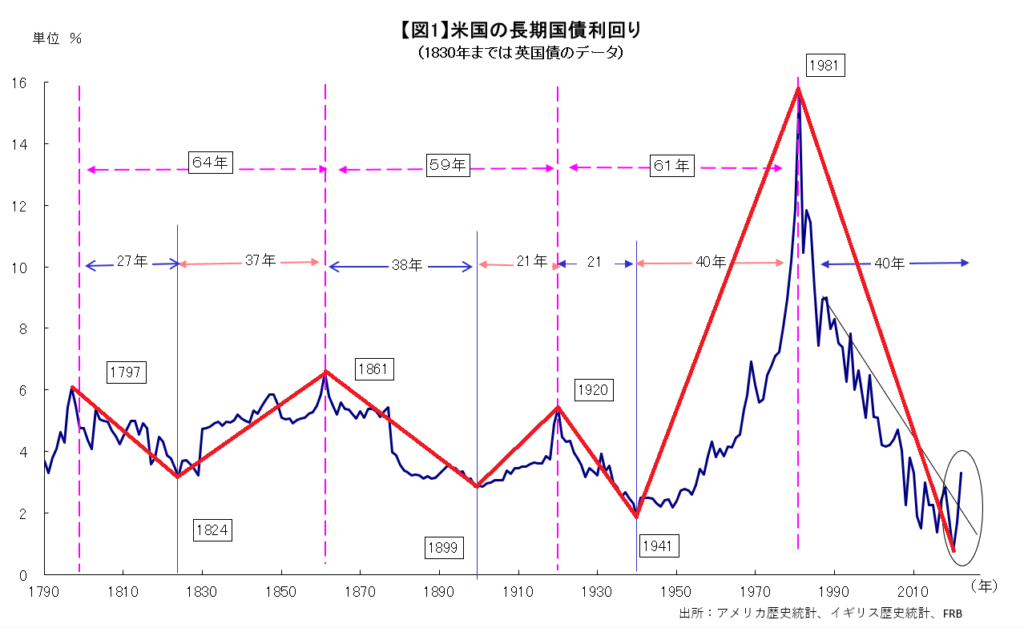

60年周期【米国長期国債利回り】

ここからが本題です。下図は、相場研究科の市岡繁男氏(著)「次はこうなる2023年」の表紙にも掲載されているグラフに、かもナスが赤色線を引いたものです。

ザックリとした一定の周期「約20年+約40年」の約60年周期がお解りいただけますでしょうか。

これは、経済が好調な時は、インフレを抑制するために金利が上昇傾向となり、逆に経済が不況になると金利を下げて対応することから、経済のサイクルと金利のサイクルが相互に影響し合い、このような一定の周期、60年周期を過去に作り上げて来たと言うことです。

細かいことは気にせず「超シンプル」にすると、下記の関係性があり、それぞれが密接に関わっています。

好景気→インフレ→金利高→不景気→デフレ→低金利

如何でしょう。この周期から皆さんは、どのような金利の未来を予測されますでしょうか。

???

過去と同じ動きになると仮定すれば、今後20年間は金利が上昇し、その後の20年間は金利が下がるのではないかと予測できますね。

長丸印のついているところで、上値抵抗線(細い黒色線で描かれたトレンドライン)を上にブレイクアウトしていますので、上昇波動入りしたのではないかと捉えるのがチャート分析においては一般的です。

現に2025年3月現時点においては、このように4.2%付近をウロウロしています。また、現在米国では、リセッションと呼ばれる不況やインフレの再燃を警戒して金利を下げられずにいる状況です。

次に、日本の状況です。

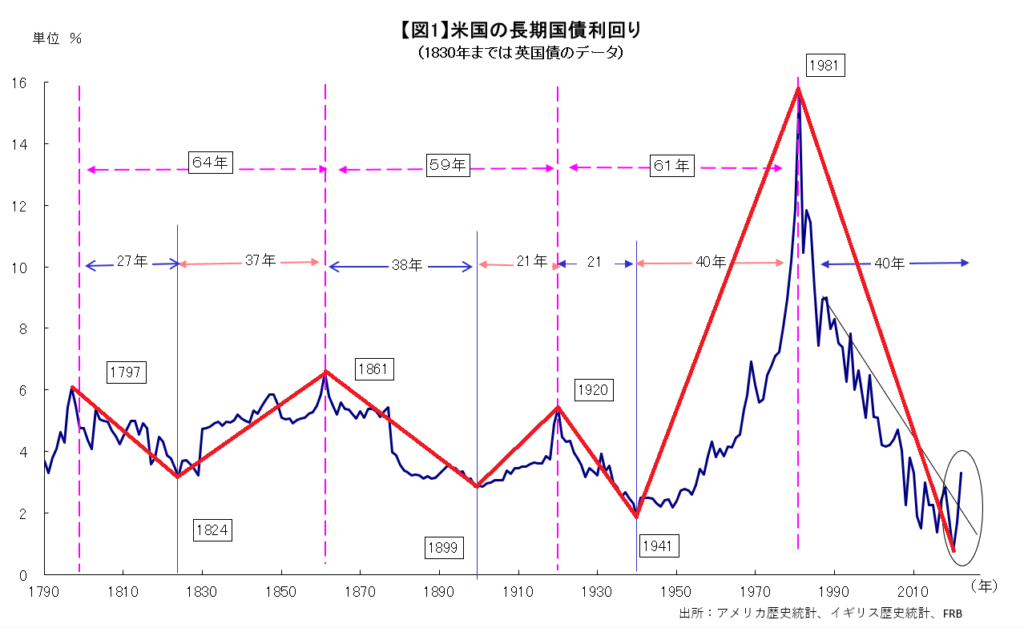

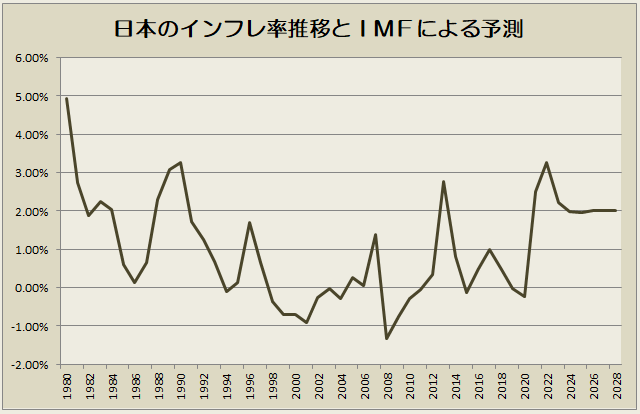

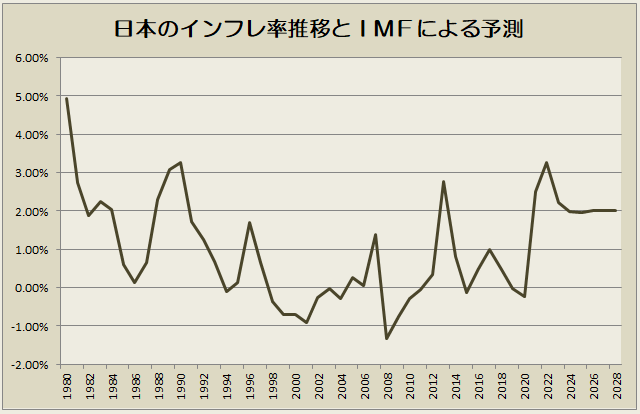

日本のインフレ率

下図は、IMF(国際通貨基金)の公表データをグラフ化したものです。

日本のインフレ率の状況とIMFによる2029年までの予測値となります。

インフレも金利と密接に関係しています。

通常、好景気からのインフレとなるのが一般的ですが、今の日本はそうなっておらず苦しい展開です。

しかし金利が上昇することで金融関係が好景気の先頭に立ち(金利上昇で金融機関の利ザヤが増える)、他の産業を牽引してくれることに期待したいですね。

インフレによって、マイナス金利だった日本もついに「金利のある時代」へと移行したと言うことですね。

つまり日本も「金利のある時代」になり60年周期の予測通り(向こう20年間は金利が上昇)に向けて実際に動き出していると言えるのではないでしょうか。

まとめ

リスクプレミアムとは?

国債よりもリスクの高い株式を選考することによって、国債の利回りよりも上乗せが期待出来る利益のことです。

かもナスは、

今後20年間はAIなどによる産業革命によって生産性が向上することで景気が良くなって行き、

20年後にピークを迎えて行き詰まり、

不況やスタグフレーションに向かうことになって、

金利を下げる方向への調整が入るあたりから、

デフレへと移行するのではないかと予測しています。

また、金利が下がることによってアベノミクス(異次元の金融緩和)の時のように

後半の20年が不況なのに株価だけ上昇するような環境になるのではないかと想像したりしています。

つまり、かもナスが80歳頃となる後半の20年間は、デフレ傾向かつ株高だとするなら、以前の記事でお伝えしました出口戦略「期間取り崩し法」に有利に働くことが期待できるのではないかと想像しています。

また、投資を止めて現金化してもデフレ環境であれば問題なく生活出来るのではないかと薄っすら期待しています。

如何でしたでしょうか。このように「金利の長期サイクル」は、「ライフプランやファイナンシャルプラン」に大きく影響してくる内容!?となりますので、一度、皆さまも予測をされてみては如何でしょうか。

次回は、はじめてご要望をいただきましたので「証券口座の開設」などについてお伝え出来ればと考えております。ぜひ次回記事もご一読いただきたくお願いいたします。

本日は、ここまでお読みいただき

誠にありがとうございました。