かもナスも新NISAで保有している日本で人気No.1の投資信託「全世界株式」ですが、時価総額加重平均を基に年4回の銘柄入替を行って最適な配分に全自動で行ってくれる極めて優れた手間いらずのファンドです。

しかし常に後追いとなる(上昇した銘柄を上がった後で組み入れるのと同時に下落した銘柄を下落した後で除外する)デメリットもあります。

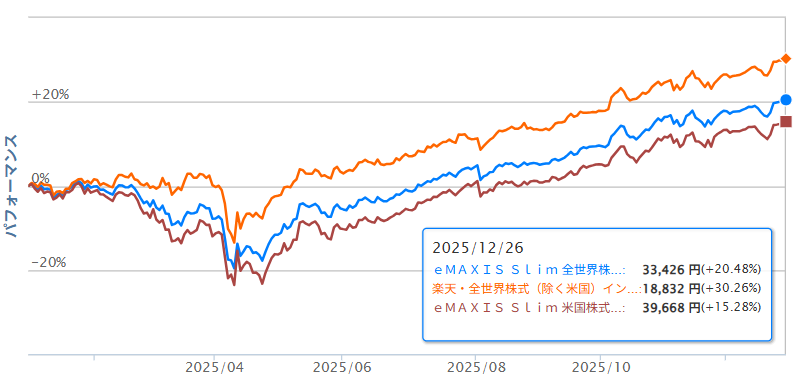

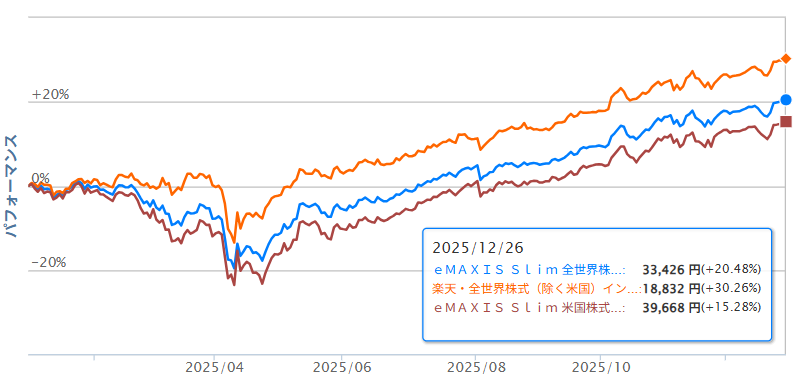

また、直近米国ブームが終焉を迎えるかも知れないと言われ始め、実際に今年米国S&P500のリターンは「全世界株式(除く米国)」に大きく劣後しています。

あるいはこれからの10年間、米国はその他の国にリターンで劣後するという今月発表されたバンガード社(世界最大級の資産運用会社)の見解も気になるところではないでしょうか。

そこで今回は、「全世界株式」を保有しながら、米国によるマイナスの影響を抑える方法についてお伝えいたします。

コア投資では「全世界株式」への積立投資を継続しながら、向こう10年間の対策を施してリターンの劣後を抑えることができれば、米国比率の高さに対する悩みが解消して保有握力を更に強めることができるのではないでしょうか。

はじめに|全世界株式のリターンが劣後する理由を整理

2025年11月現在オルカンの米国比率は約63.9%を占めており、米国の影響を大きく受ける状態になっています。

この十数年は米国株が世界をリードしていた関係で、オルカンにも大きくプラスの影響を与えてくれていましたが、2025年のリターンは、これまでとは異なる結果となっています。

下から順に茶色が米国S&P500、青色がオルカン、オレンジ色がオルカン(除く米国)で2025年の年初来パフォーマンスのチャートです。

このチャートから分かることは、米国がその他の国々にダブルスコアで劣後していて、オルカンもリターンで劣後した米国の影響を大きく受けているという事実です。

バンガード社の予測通りに、向こう10年間このような状況が継続すれば、大きな差になってしまうことは容易に想像できるでしょう。

全世界株式の米国比率を下げる方法3選|(除く米国)を買う

米国によるマイナスの影響を抑える方法は、以下の3通りです。

- 全世界株式(除く米国)を購入して米国比率を下げる。

- 先進国株式(除く米国)を購入して米国比率を下げる。

- 先進国株式(除く米国)、日本株式、新興国株式を購入して米国比率を下げる。

全世界株式もしくは先進国株式の(除く米国)を購入することで、米国比率を下げる方向に調整できます。

全世界株式を保有している以上、米国比率を0にすることはできませんが、分散投資の観点からはその必要性もないでしょう。

(除く米国)の具体的な銘柄(投資信託)

楽天・全世界株式(除く米国)

信託報酬0.1820%

SBI・V・全世界株式(除く米国)

信託報酬0.1534%

SBI・V・先進国株式(除く米国)

信託報酬0.0938%

全世界株式(除く米国)

Vanguard FTSE Global All Cap ex US Index(VXUS)米国ETF

先進国株式(除く米国)

Vanguard FTSE Developed Markets (VEA)米国ETF

iシェアーズ・コアMSCI 先進国(除く米国) (1657)東証 ETF

購入比率別の米国株比率一覧

ベースがオルカンの場合

まずは、オルカンに対する一覧表です。

全世界株式(除く米国)と先進国株式(除く米国)をそれぞれ10%~90%の範囲で購入した場合を計算しました。

いかがでしょうか。

皆様の納得できる比率はありますでしょうか?

もし、納得できる比率が無いようであれば、Cの方法で個別に比率を調整することになります。

ベースが3地域均等の場合

次に、3地域均等に対する一覧表です。

同じくそれぞれ10%~90%の範囲で購入した場合を計算しました。

いかがでしょうか。

かもナスは青枠あたりが、偏り過ぎず分散できていて長期目線では中々良いのではないかと思います。

まとめ

オルカンも3地域均等もその中に含まれる先進国株式(除く日本)に対しての米国比率は同じ比率ですから、元々先進国株式(除く日本)の比率が85%というオルカンは、日本株式と新興国株式の割合が極端に少なくなっています。

これがメリットと捉えておられる方はには問題ありませんが、これをデメリットと感じる方は、3地域均等型【先進国株式(除く日本)の比率が33.3%】が、全てのアセットにおいて(除く米国)での調整がし易くおすすめです。

また、当サイトではオルカンから3地域均等への変更をおすすめしています。

その理由について、詳しくはこちらの記事をご一読ください。

全世界株式は、時価総額の変化に応じて時間とともに調整されていく商品ですので、このような(除く米国)による調整もいつかは必要無くなる時が来るのでしょうが、それまではこのような対処方法でリターンの劣後を避けるしかないというのが現状です。

かもナスは、コア投資のオルカンに対してサテライト投資で下図の銘柄を購入しています。本記事でご紹介したオルカンに対する比率を事前に深く考えての購入ではありませんが、多少は今年のオルカンの劣後をカバーできています。

もっとも米国ブームが継続すれば、取り越し苦労で終わるかも知れませんが、未来の予測は当たらない、しても意味がないと言われるのが投資の世界ですので、どっちに転んでも大丈夫なように(除く米国)の購入を皆様も一度検討されてみてはいかがでしょうか。

それでは、本日も最後までお読みいただき誠にありがとうございました。

また、次回以降の記事もお読みいただきますよう宜しくお願いいたします。