以前の投稿ではモデルケースを設定してインフレ時代を生き抜くための老後資金は、いったい幾ら必要かという視点でシミュレーションを行って来ました。

今回は、モデルケースを設定せずシンプルに資産から幾らの取崩しを行えばインフレによる老後破綻、老後資金の枯渇を招かないで済むのかについて見て行きます。

インフレが老後資金を直撃

「いったい何をどうすればいいの?」

日本は、長いデフレの時代に終わりを告げ、インフレの時代へと突入しています。

現時点では、このインフレの程度については、専門家の間でも予想に大きなばらつきがありますが、多くの予測では、当面は2%を超えるインフレが続く可能性が指摘されています。

では、「いったい何をどうすればいいの?」その問題を解決するために、まずはインフレとは何なのかについて、簡単におさらいから始めましょう。

インフレによる貨幣価値の下落

インフレ率2%で毎年、物の値段が上昇を続けると、貨幣の価値が毎年2%ずつ失われてゆくことになります。

インフレで物の値段が上がることは、同時にお金(貨幣)の価値が下がることを意味します。

例:現在10,000円の商品の場合

1年後 10,200円 に値上がりします。

2年後 10,404円

3年後 10,612円

↓

10年後 12,190円

20年後 14,859円

30年後 18,114円

35年後 19,999円 35年後に約2倍になります。

つまり、毎年2%のインフレが継続すると、35年後には、貨幣の価値が半分になってしまうと言う事です。

これは、将来購入したい物のために現在の価格で蓄えていても、数年後の未来では、買えなくなっている。という事です。

老後の生活に当てはめると、生涯必要となる食費分を貯蓄していたとしても、購入できる食品は年々少なくなって行くという事です。

これはもう既に、皆さまが実感されていることと思います。

3年前と比較して、お米が64%、チョコレート41%、かつお節40%、醤油23%と価格が跳ね上がっています。

食品は2%のインフレどころではありません。

まさに生活を直撃です。

ましてや老後のリタイア生活を送る方々にとっては、とても大きな問題となっています。

「もう働けないし、今ある中でやり繰りするしかない。」と成らざるを得ないのです。

如何でしょう。インフレを甘く見てはいけない事にご理解をいただけましたでしょうか。

インフレのおさらいは、この位にしておいて本題に入りましょう。

投資せず預貯金のみでの取崩し

2%のインフレを考慮した老後資産の取崩し

これまでのデフレ時代では、例えば老後35年間の資金として1,000万円を準備していた場合、その取崩し可能な平均月額は、1,000万円÷35年間÷12ヶ月=約23,800円(月額)でした。

では、これからのインフレ率2%の時代では、幾ら取崩し出来るのでしょうか。

預貯金金利を0.3%で概算してみます。

老後資産1,000万円では、月々18,000円の取崩しが可能

1年目 18,000円

2年目 18,400円(1年目の18,000円と同等の価値)

3年目 18,800円

↓

10年目 21,600円

20年目 26,300円

30年目 32,000円(1年目の18,000円と同等の価値)

35年目 35,400円(インフレで物価が約2倍に上昇し、1年目18,000円の約2倍が必要)

35年間合計 約1,080万円(0.3%の預貯金金利約80万円+元金)

現在価値で、毎月18,000円分を35年間継続して取崩し出来ると言う概算結果になりました。

すなわち、35年後に必要となる月々35,400円(現在価値で18,000円分)を残しておくためには、1年目は、月々18,000円しか使ってはいけないという事です。

この結果は、老後資産1,000万円あたり月々18,000円分という事ですので、老後資産が2倍の2,000万円であった場合月々も2倍の36,000円分の取崩しが可能となります。

※概算結果であることと物価上昇が一定の率で上昇することは、現実的にあり得ないという事をご承知おきいただき、あくまで参考数値として捉えてください。

この事から言えるのは、インフレ率2%を甘くみていると早期に老後資金が枯渇し「破綻」する可能性があるという事です。

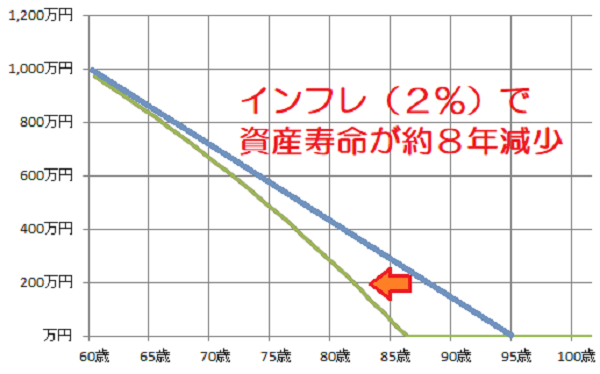

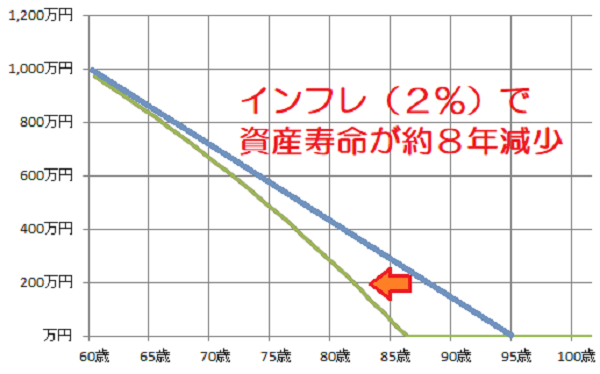

また、見方を変えた試算をすると、インフレ率2%を無視して、同じ生活レベルを維持し続けた場合、資産寿命は、約8年短くなるという結果になりました。

つまりインフレによる老後破綻へと向かって行くことになるのです。

投資で資産寿命を延ばしながらの取崩し「ある程度のリスクを受け入れる」