かもナスは、60歳から年金を受給開始する「住民税非課税戦略」を目指していましたが、前回お伝えした通り駄目になってしまったので今回は【プランB】のお話しです。

もっとも、年金を下げるために退職を1年早めて59歳での自己都合退職を選ぶ方法も考えられなくはないのですが、サラリーマンとして60歳の定年まで勤めあげたいという想いと、目標金額が準備出来ないという経済面の双方の理由で退職を早めるという案は、かもナスの選択肢にはありません。

では、どうするのか?について今回お伝えして参ります。

詰まるところ、公的年金と私的年金(個人で運用する資産)のバランスをどう考えるかという問題で、多くの方が一度は考えることになるであろう内容です。

公的年金の受給開始時期を決めるために

いきなり質問です(笑)

皆さんは、公的年金と私的年金(個人で運用する資産)のうち、どちらをより信頼していますか?

ちょっと、、唐突過ぎるカモ

ちょっと荒い質問ですが、かもナスは「いつから公的年金を受取るのか」という問題に対して考えているうちに、この問い「どちらが、より信頼できるのか」に行きつきました。

なんで?

ちまたで「年金の損益分岐点は○○歳」とか「年金は○○歳で受け取るのが最もお得」みたいな話しを良く目耳にしますが、かもナスは「それでホントに安心して生活できる???」と疑問を抱きます。

また、インフレやマクロ経済スライドを考慮していない計算って「そもそもどうなの?」という疑問が払拭出来ません。

大切なのは「損得勘定」で考えるのではなく、生活が破綻しないかどうか、また理想の生活に必要な資金が確保できるのかどうか、という点ではないでしょうか。

つまり、人それぞれ生活費や必要な資金が異なるため、損益分岐点の計算結果が万人に適合するとは言えず、個々にファイナンシャルプランを立てることが重要で、それが無いと何も始められないし何も決まらないと思うのです。

公的年金と私的年金とのバランス

公的年金は、一応、約束された金額をほぼ確実に受け取ることが出来ます。

しかしマクロ経済スライドによってインフレ負けすることも約束されています。

一方、私的年金は、株価や金利などの市場変動を受けるリスク資産です。

公的年金に比べてリスクとリターンが高くなります。

しかし過去の実績から長期で見ればインフレには負けません。(アセットアロケーション運用の場合)

さて、皆さまは、どちらの方がより信頼出来ますでしょうか。

かもナスは、信頼という意味においてはどちらにも一長一短があり「大差ないかな」と思っています。

プランB:どっちに転んでも大丈夫なように

かもナスの選ぶ一つの答え、基準となる指標がコレです。

公的年金:私的年金=1:1

公的年金と私的年金(個人の運用資産)の比率を1:1にすれば、どちらかに偏った配分にするより、リスクの低減が図れます。

FIRA60バランスライフのコンセプトでもある「どっちに転んでも大丈夫なように」を念頭に1:1の比率でリスク分散することによって、悩まずそして後悔せずに生きられるのではないかと、かもナスは思います。

また、双方のデメリットを補い合う形で、ある程度安定させながらインフレ負けしにくい環境を構築することが可能となります。

出来れば付け加えたい「理想の条件」としては、「公的年金で最低限の生活費が担保できていること」です。

FIREでの年金受給開始は数十年後ですので、年金制度の変更など不確定要素が絡むため現実的なプランに組み入れにくくなります。

一方FIRA60であれば年金受給開始までほど近く、より具体的なシミュレーションが可能となります。

これが現実的なFIRA60の大きなメリットですね。

プランBの具体例

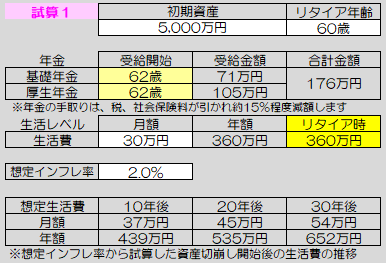

かもナスが理想としてイメージしているプランBは、こんな感じです。

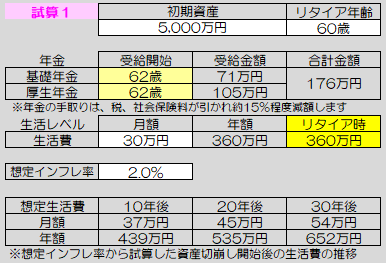

60歳リタイア時の初期運用資産5,000万円

理想の生活費30万円/月(年額360万円)

インフレ率見込み 2%

公的年金15万円/月(年額180万円)

私的年金15万円/月(年額180万円)

収入合計30万円/月(年額360万円)

かもナスの場合、このバランスでの公的年金を受取るためには、62歳あたりで受給開始することになります。

これをシミュレーション用のエクセルシートに入力して試算してみます。

年単位での計算シミュレーションですので、年金受給額をピッタリ180万円にすることは出来ませんが、実際は、1ヶ月単位で公的年金の受給開始時期を選べますので目標の180万円にもう少し近づけることは可能です。

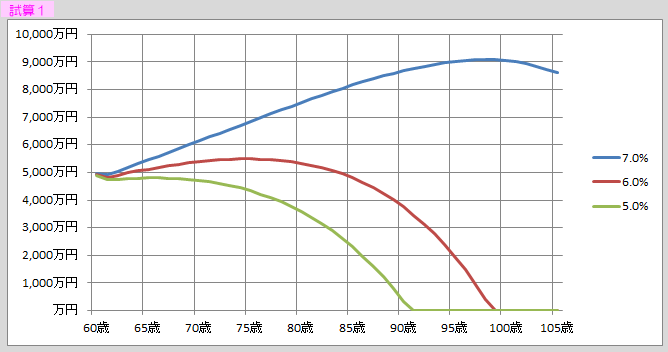

シミュレーションの結果がこちらです。

利回り6%と7%の差、その差たった1%の差ですが結果への影響が、かなり大きいですね。

医療費の窓口負担割合と介護サービス

医療費の窓口負担割合と介護サービス利用料の負担割合にも壁が存在しますのでチェックします。

公的年金180万円だけなら、壁の手前ですね。

しかし、かもナスはリタイア後に資産運用会社を設立して、その法人からの収入(役員報酬)65万円を予定していますので、合わせると245万円の所得です。

すると「75歳以上の医療費窓口負担が2割」の対象になってしまいます。その対策と言うか、まあ、75歳この辺りが法人廃業の目処にすべき年齢なのかも知れません。

まとめ

今回は、コチラの問い

皆さんは、公的年金と私的年金(個人で運用する資産)のうち、どちらをより信頼していますか?

からの一つの答えとして

公的年金:私的年金=1:1

についてお伝えして参りました。

これらは、あくまで かもナスの思う処であって、全ての皆さまに当てはまる答えとは限りません。

「もっと公的年金を重視したバランスにしたい。」逆に「公的年金は当てにならないから私的年金にウエイトを置きたい」など、皆さまのファイナンシャルプランに応じて、また年金への信頼度に応じて決めていただかなくてはならないものです。

大切なのは経済的に破綻しないことと、理想の生活に必要な資金が確保できることです。

ファイナンシャルプランは、理想通りのプランAだけでなく不測の事態に備えて、プランB、プランCと2つぐらいの策を事前に考えておくことをおススメします。

かもナスは、本記事を参考にしていただき、皆様にピッタリのバランスが見つけられることを願っております!

本日は、ここまでお読みいただき

誠にありがとうございました。