老後生活やFIRA60を達成するために投資は必要か?という問いに対しては、「必ずしも必要ではありません」と言うのが答えです。

将来必要となる資金の全てを預貯金と年金で賄えれば、投資の必要はありません。

その資金が用意できた時点でいつでもリタイアが可能です。

では、いくら準備できれば良いのでしょうか、順を追って見て行きましょう。

老後に必要な資金

生活費

生活費については、下の数式が成立すればOKです。

収 入 ≧ 生 活 費

老後の基本的な収入の柱となる年金だけで生活費を上回る。あるいは同等であれば生活は破綻しません。

また不足があれば生涯、預貯金からの切崩しで対応出来るだけの蓄えがあれば、それでも問題ありません。

もちろん不足分を労働、給与所得などで補えるのであれば問題ありません。

しかし忘れてはならないのは、インフレによる物価上昇とマクロ経済スライドによる年金額の目減りです。

想定されているインフレ率

現在のところ、専門家間ではインフレ率の予測に大きなばらつきがあります。しかし、多くの予測では、当面は2%を超えるインフレが続く可能性が指摘されています。

ただし、これはあくまで一つの予測であり、様々な要因によって変動する可能性があります。

どっちに転んでも大丈夫なように

FIRA60バランスライフでは「どっちに転んでも大丈夫なように」大きくは失敗しない方向で考えて行きたいと思いますので実質インフレ率を2%と仮定してシミュレーションを行います。

また、年金の増額は考慮しません。厳しめに無いものとします。

標準的な夫婦2人世帯の家庭のシミュレーション

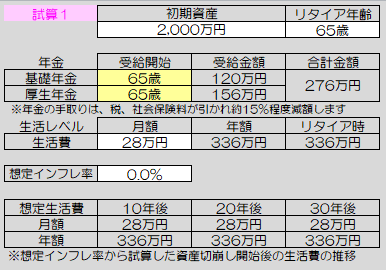

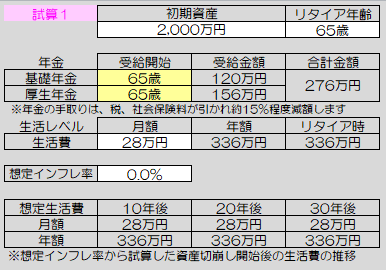

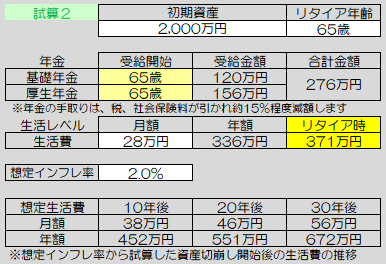

標準的な生活費 約28万円(年間336万円)、厚生年金月額23万円(年間276万円)この数字が老後2,000万円問題として世間を賑わせたベースの数字です。

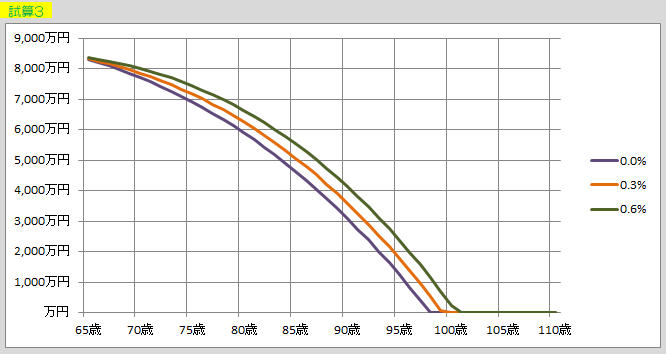

65歳の定年を迎えた時に2,000万円の資産を保有していた場合、どのような資産推移を辿るのか検証してみます。

Microsoft Excelを用いて計算シートを作成し、数値を入力します。

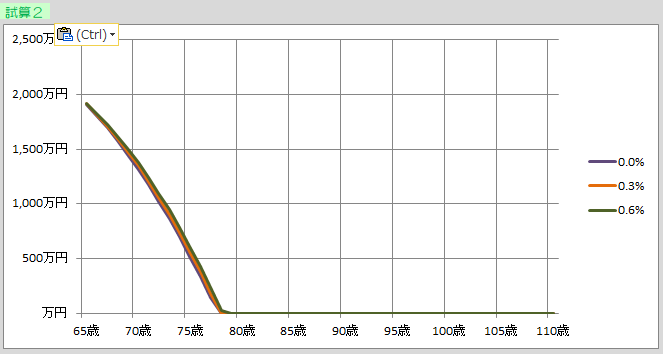

実質インフレ率0%で65歳から年金を受取った場合の結果がこちらです。

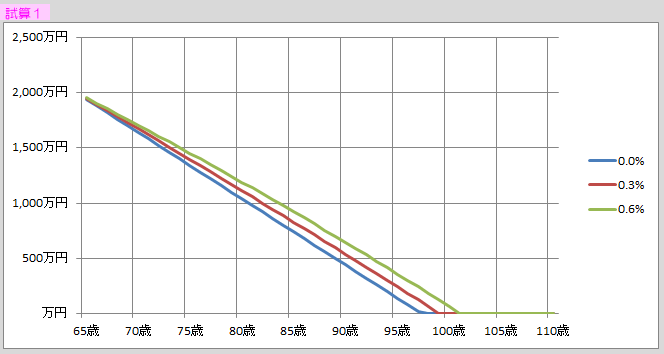

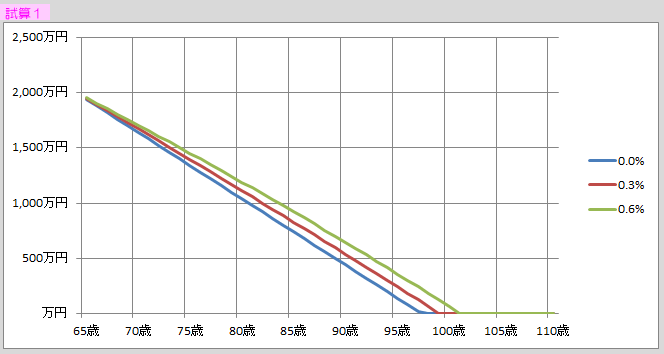

65歳からの資産減少の推移は、このようになります。

3本の線は、参考として預金金利の差で結果がどのように変化するか解かるように表示しています。

預貯金金利の差で約4年程度の違いが生じています。

これを見ると金利を味方につけない手はないでしょう。

なるほど~

まあまあ妥当なところかな~

これからのインフレ時代には対応できないカモ

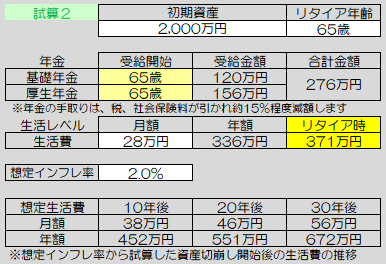

ココからの試算は、現在60歳の夫婦が、5年後の65歳でリタイアするケースを試算します。また、インフレを加味します。

設定は、このようになります。

2%のインフレが継続すると仮定した5年後の生活費は、黄色の網掛け部「リタイア時」に算出されている371万円となります。

このリタイア開始時の生活費は、現在の生活費336万円と同等の生活レベルを維持するために必要な金額となります。

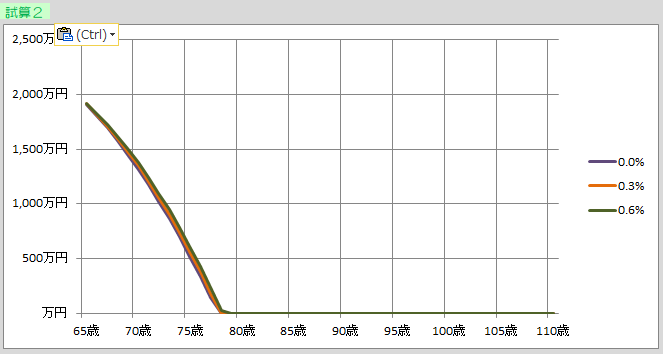

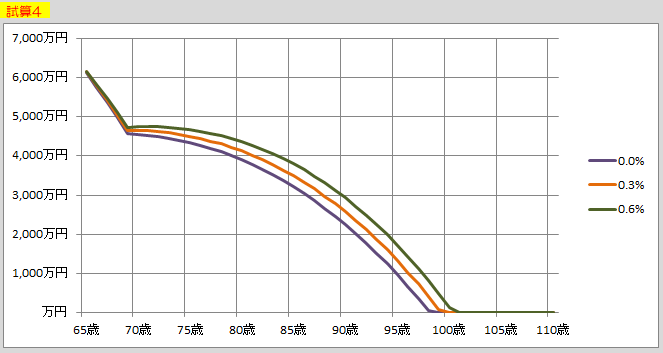

するとこのように、実質インフレ率2%の環境で65歳から年金を受取った場合の結果がこちらです。

実質インフレ率0%では97歳あたりまで保てていた資産が、実質インフレ率2%では78歳あたりで枯渇してしまうという結果になりました。

ヤバイ!?

全く足りないじゃん!

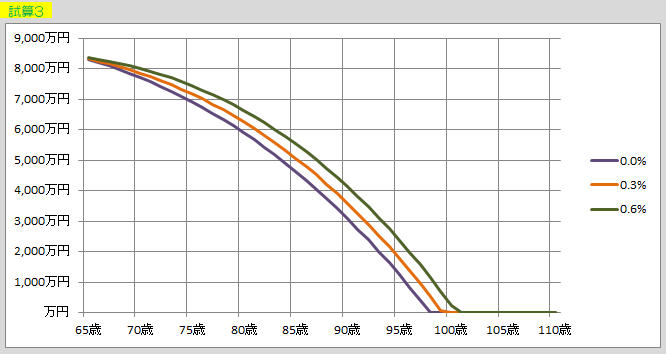

では、いくら預貯金があれば、実質インフレ率2%の環境で、試算1と同様の結果を得られるのか検証してみます。

結果は、約8,400万円で概ね同等となりました。

インフレで老後4,000万円問題という説が出ていますが、それは今リタイアされる方の場合という事と想定実質インフレ率を逆算すると0.75%程度の設定となっているからです。

今から5年後にリタイアするケースにおいて実質インフレ率を2%で試算した場合は、こんなにも異なる結果となるのです。(年金の増額は加味せず試算していますので、厳しめの数値となっています)

皆さま、如何でしょうか。

私、かもナスの感想は「インフレ恐るべし」デス。

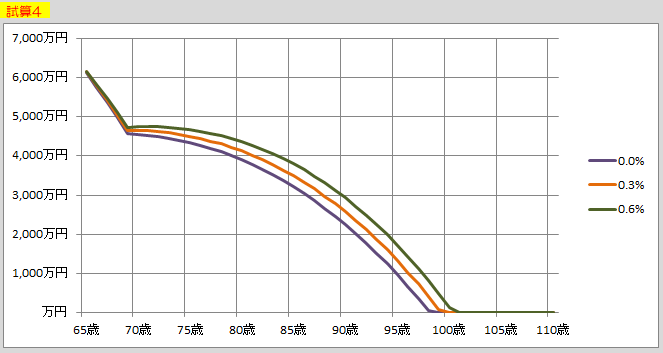

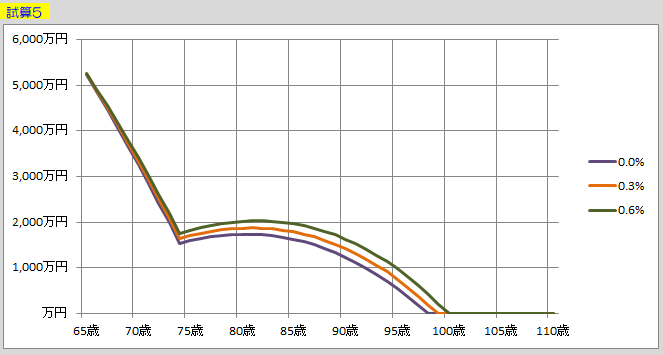

では、年金の繰下げ受給をした場合を見てみましょう。

70歳からの受給とした場合

必要金額は、約6,500万円となりました。繰下げによる年金増額の効果で約1,900万円下がりました。

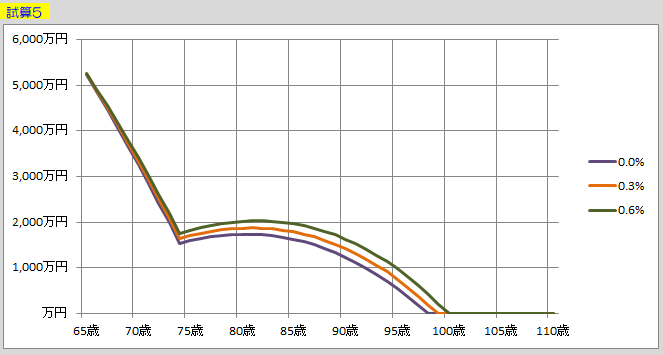

次に75歳からの年金繰下げ受給を見てみましょう。

結果は、約5,600万円とさらに下がりました。

FIRA60の検証