ミックス取り崩し法のシミュレーション(一例)

例えば、老後資金1,500万円を運用しながら取り崩す場合です。

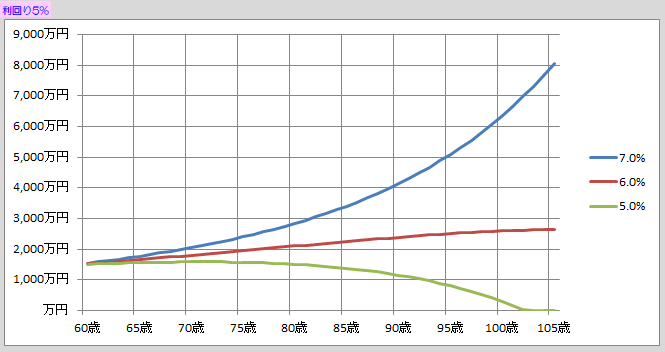

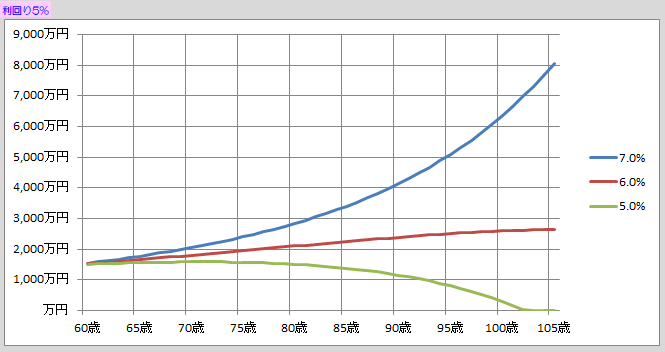

過去の記事:Final Answer 老後の資金不足を補うために必要な投資額はいくらか?【利回り別の必要額はコレだ!】でお伝えしたインフレ率2%、期待利回り7%、ワーストケース5%の想定で毎月5万円を取り崩した場合の試算チャートがこちらです。

例えば60歳から80歳手前までの20年間「定額取り崩し法」で毎年60万円(毎月5万円分)を取り崩したとすると、グラフでは読み取りにくいのですが、計算上は79歳時点で1,529万円残っている計算になります。つまり資産は、減るどころかちょっと増えているという状況です。

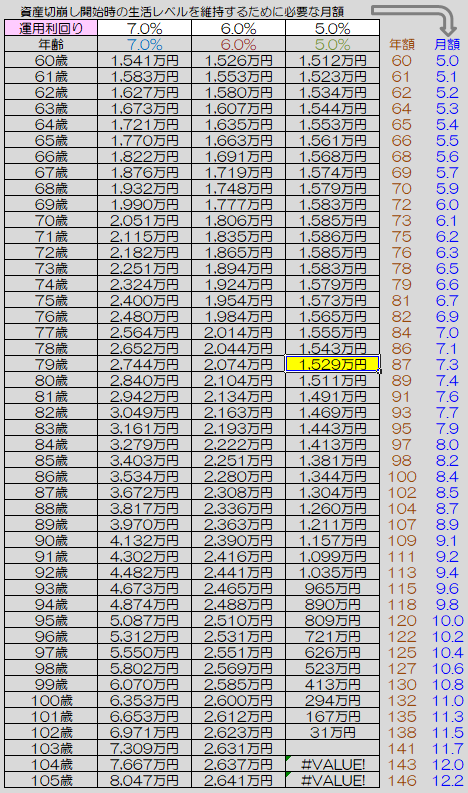

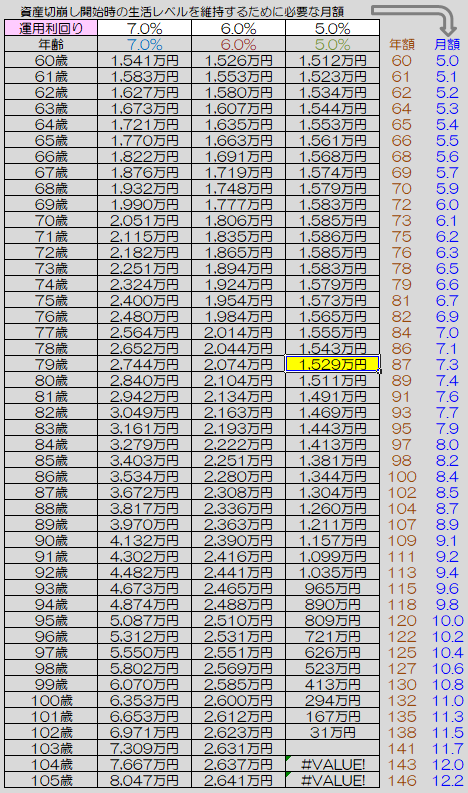

計算結果は、コチラです。小さくて見えにくい場合はクリック(タップ)して拡大画像でご確認ください。

ココでの取り崩し金額は、購買力を維持するためにインフレ率を加味しています。すなわち79歳時点での7.3万円(計算結果図の右端列の金額)は、60歳時点での5万円と同等の購買力であることを意味します。

本シミュレーションでは、このように購買力を維持した金額の取り崩しを計算しています。つまり、79歳の時は、月額7.3万円を取り崩しする計算を行っています。

そして、80歳から100歳までの残り20年間を「期間取り崩し法」で取り崩しします。

単純計算だと1,529万円÷20年間÷12ヶ月≒6.4万円になりますが、更に運用しながら取り崩すので、徐々に増えていくことも期待出来ます。

資金が枯渇するという事は起こりませんが、下落相場や暴落時では取り崩し金額が減少するというデメリットもあります。

「定率取り崩し法」よりは「期間取り崩し法」の方が、変動幅は小さくなるという傾向があります。

まとめ

出番がやっとキター!!!こんな問題があるカモ!

そうですね。何時から「ボケ始めるか」(笑)という、あまり考えたくない認知症問題ですが、想定しておくのは必須ですね。

ボケたくない(笑)

かもナスは、「期間取り崩し法」による「自動取り崩し設定」に移行する年齢に達した時点で、更にシンプルでリスクを抑えたポートフォリオへの見直しが必要になると考えています。

あるいは、投資そのものを終了するという選択も充分に有り得ると考えています。

もし期待利回り通りの7%で回った場合、80歳時点で資産が2,740万円あたりに(計算結果図参照)増えている可能性もあります。

仮にそうなった場合、運用を止めても2,740万円÷20年間÷12ヶ月≒11.4万円となり、100歳時点で必要な月額11万円(計算結果図参照)を80歳時点で既にクリア出来てしまっているからです。

このようになるかどうかは、相場次第なので何とも言えないところです。

また、後世に資産を残したい方とそうでない方の違いによっても運用を止めるかどうかは別れるところですね。

さて、如何でしたでしょうか。イイとこ取りの「ミックス取り崩し法」による出口戦略。

また、「定額(もしくは定率)取り崩し期間中」に「3段キャビネット出口戦略」を組み合わせると盤石!?の出口戦略になるのではないでしょうか。

次回は、直近の下落で かもナスのポートフォリオがどのような値動きになっているのか、についてお伝えできればと考えております。ぜひ次回記事もご一読いただきますよう宜しくお願いいたします。

本日は、ここまでお読みいただき

誠にありがとうございました。