皆様は「非課税」という言葉はお好きでしょうか?

たぶん嫌いな方はおられないと思いますが、私かもナスも「非課税LOVE」です。(笑)

今回は老後資金を運用するにあたり、NISAの非課税枠で納まらない(超えてしまう)方には朗報!?となる内容「NISAモドキ」の作り方について、具体的にかもナスの目標値を交えながらお伝えします。

「モドキ」としているのは、完全非課税な訳ではなく、「ほぼ」非課税という意味ですのでそこはひとつご了承ください。

かもナスのアセットバランス

かもナスのコア資産目標

以前、Final Answer 老後の資金不足を補うために必要な投資額はいくらか?【利回り別の必要額はコレだ!】や4つのファンドで超簡単!アセットアロケーション運用などでお伝えした内容と照らし合わせてご覧いただきたいのですが、

「小金持ち」を目指しているかもナスは、下図のアセットバランスで資金を投じて

ワーストケース月10万円(120万円/年)

中央値で月12万円(144万円/年)

期待利回り通り回れば月13.5万円(162万円/年)

の取崩しが可能となるように3,000万円のコア資産運用を目指しています。

とても美しくそれぞれの枠に収まっています。自画自賛(笑)

もはや芸術!?

しかし!

「非課税LOVE」が満たされてナイ!

どういうコト???

積立投資枠と成長投資枠だけでなくて

なんで無いの債券投資枠!?

ぜひ次回改定で改善してー

課税枠問題

このように3,000万円で、ポートフォリオを組んだ場合、

現金300万円を除く2,700万円がリスク資産となるため、

NISA非課税枠1,800万円を900万円オーバーしています。

するとリターンの最も期待出来る株式をNISA口座に入れることに迷いは無いのですが、NISA口座に金(ゴールド)を入れるのか、手堅くバランス型ファンド(債券重視型)を入れるべきか、

はたまた当サイトのコンセプトである「どっちに転んでも大丈夫なように」に則り、半分ずつNISA口座にいれるのか随分悩ましいところです。

ん~実に悩ましい。

まあ、将来的にリターンが上振れした場合、リバランスの際にNISA口座以外で購入する必要が出るかも知れませんが。

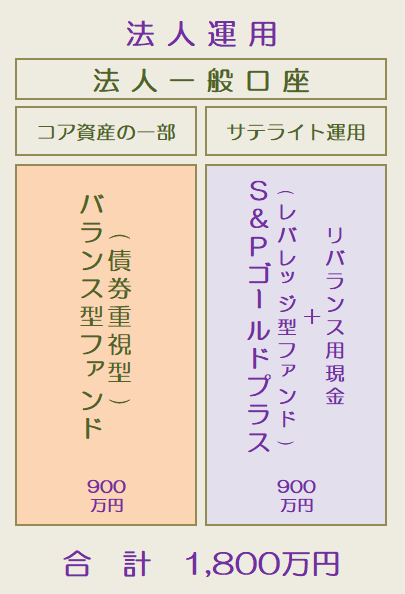

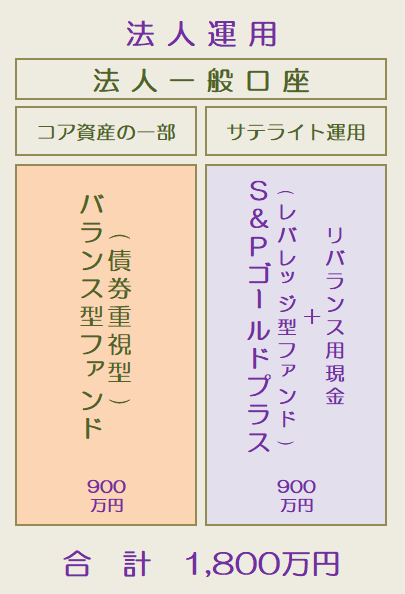

法人口座での運用で解決

コア資産の一部を法人口座で運用

法人口座であれば、ある程度非課税にコントロールすることが可能であることを知り、下図の方法でこの問題を解決出来ることが分りました。

特定口座で運用しているバランス型ファンド(債券重視型)を法人一般口座に移して法人で運用するという手法です。

これでほぼ非課税の運用が可能になります。

特定口座でファンドの取崩しを行うと、自動的に利益に対して約20%が課税されます。

しかし法人口座であれば、売却した際に法人の利益として扱われます。

そこで法人が課税対象となる利益に至らないように、例えば役員報酬分だけしか利益確定しないという方法を取ります。

即ち所得控除となる年間65万円(年金受給者の場合)の役員報酬までに利益を抑えて、非課税で受け取るという事です。(年金受給をしていない場合は55万円です。)

サテライト運用も法人口座である程度非課税に

そして一度法人口座を作ってしまえば、サテライト運用しているファンドも法人口座で運用出来てしまいます。

(個人口座で保有しているものを一旦払い出し、法人口座での買い直しなどが必要です)

レバレッジ型商品もOK

スッゲー マジか!

レバナスでもOKってヤバイ

でも、煽っといて何なんですが、、、

FIRA60バランスライフでは、レバレッジ型ファンドは一切おススメしません。

老後の安定した資産運用、長期投資には不向きな商品だからです。

じゃあなんで書いた!?

アセットアロケーション運用は、ボラティリティが小さくそれが大きなメリットではあるのですが、逆に実に退屈な投資手法です。

安定しているが故に、かもナスの助兵衛心が満たされません。(笑)

なので、コア・サテライト運用によって、サテライト運用での一部にこのような商品を組み入れることで、かもナスは助兵衛心を満たして投資ストレスを貯めないようにしています。

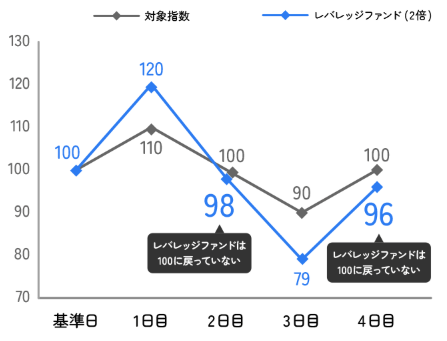

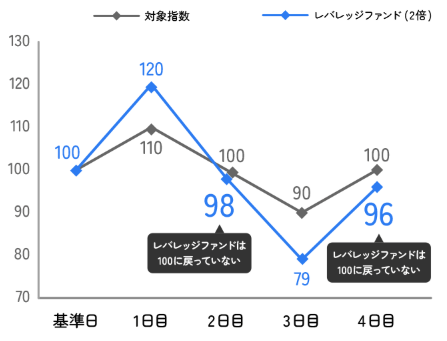

レバレッジのメリット・デメリット

レバレッジ型商品は「逓減(ていげん)」(例えば株価が小刻みに横這いとなった場合、資産が徐々に減少してしまう現象)が大きく生じるというデメリットのある商品です。

そのため、一般的におススメされていませんが資金効率が良いというメリットがあります。

レバナスで有名な大和アセットマネジメントのサイトからの引用図

例えば、かもナスが実際に購入している「S&Pゴールドプラス」と言う商品は、レバレッジ型で先物取引を利用して2倍のポジションを持つことが出来る投資商品です。

ザックリ簡単に説明すると100万円の資金を投じれば、S&P500を100万円分と金(ゴールド:為替ヘッジありに近い値動き)を100万円分の合計200万円分を購入しているのと同じような値動きになります。

然しながらかもナスは、少なくともおよそ2040年頃まではS&P500と金(ゴールド)を信頼することにしていますのでこの商品をチョイスしています。

また万一の暴落時に備え、この商品専用の「リバランス用現金」を用意しておくことで耐え切れると見込んでいます。

このレバレッジ型商品などを含め、かもナスのサテライト運用については、後日記事で詳しくお伝え出来ればと考えております。

実質無制限の非課税運用

法人口座での運用に上限は無い

法人口座での運用に上限はありませんので、「経費処理可能な範囲で」とはなりますが、実質無制限で非課税運用が出来てしまいます。

ただし利益が出過ぎる場合、下記でのコントロール可能な範囲をオーバーしないよう投資資金を調整する必要があります。

運用額のコントロールと経費処理

- 役員貸付金の返済を行って利益を減らす。

- 出張を伴う業務を行って出張日当を払うことにより利益を減らす。

- 事業発展のための投資、事業で使用する備品の購入などにより利益を減らす。

- 接待費等に充当して利益を減らす。

法人の場合は、これら以外にも様々な対応が可能です。

「ほぼ」非課税の意味

法人運営における必須の費用

冒頭この「NISAモドキ」は、完全非課税な訳ではなく、「ほぼ」非課税という意味です。とお伝えした理由は、法人運営において必須の費用があるからです。

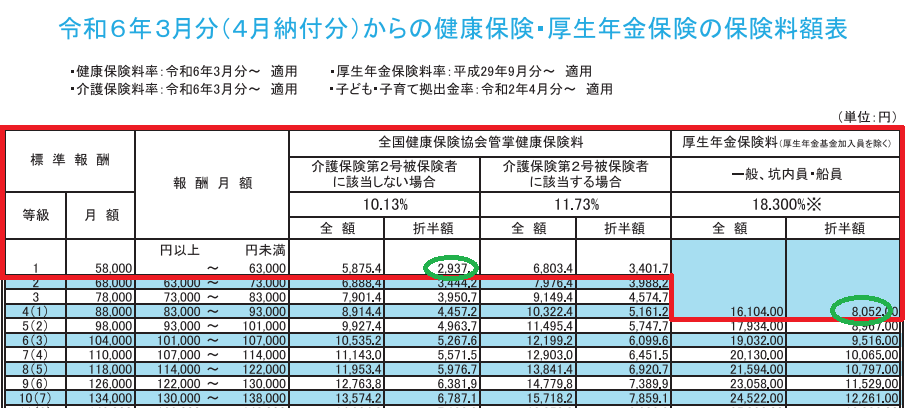

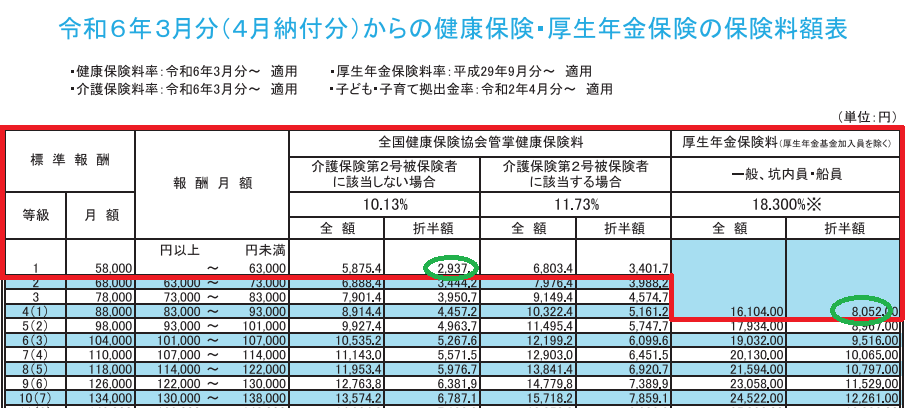

- 法人住民税 約7万円/年(赤字でも払う必要があります)

- 社会保険料の会社負担分 約13.5万円/年(役員報酬を非課税枠に抑えた場合)(社会保険料の内訳:健康保険月額約3,000円+厚生年金月額約8,000円)

合計約20.5万円/年

月額にして約17,000円です。もしこれくらいの金額を資産運用以外の事業で稼げれば「非課税」と言えるかも知れません!

社会保険料について

お住いの地域によって異なりますので正確な数字を知りたい方は、コチラの「協会けんぽ」のHPでご確認ください。

まとめ

如何でしたでしょうか。「NISAモドキ」【非課税枠倍増戦略】についてご理解いただけましたでしょうか。

法人設立には、少々時間と手間、また若干の設立費用がかかります。

また税務申告や日々の帳簿作業なんかも加わります。

しかしメリットが大きく、かもナスは「ボケ防止」のための仕事と割り切ってやって行こうと決めました。

それなら「パートで働く方が気楽」それも正解です!

かもナスは、皆さまの老後プランが充実することを願っております。

次回は、どうでもいい?かもナスの「サテライト運用」などをお伝えできればと考えております。次回記事も是非ご一読いただきますようお願いたします。

本日は、ここまでお読みいただき

誠にありがとうございました。